Revierte pérdidas de 2024

El resto del año seguirá pagando pasivos con sus contratistas y hará inversiones

Martes 29 de julio de 2025, p. 17

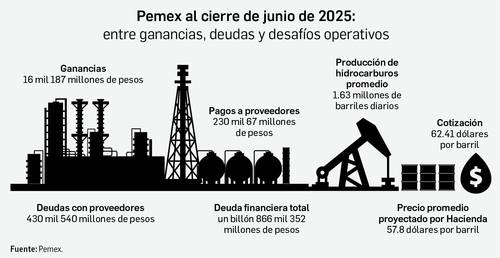

Al cierre del primer semestre de 2025, Petróleos Mexicanos (Pemex) reportó al mercado ganancias por 16 mil 187 millones de pesos, impulsadas por la apreciación del peso respecto al dólar, la disminución de los costos de ventas y financiero, así como por impuestos y derechos. Con ello logró revertir las pérdidas reportadas en el mismo lapso del año pasado, que ascendieron a 268 mil 647 millones de pesos.

Solamente entre abril y junio, la petrolera informó de un rendimiento neto que sumó 59 mil 516 millones de pesos, una cifra positiva si se considera que en el mismo periodo del año previo tenía pérdidas que sumaban 273 mil 329 millones de pesos.

Al presentar sus resultados correspondientes al segundo trimestre, la empresa estatal indicó este lunes que, entre enero y julio, ha realizado pagos a proveedores por un monto que alcanza 230 mil 67 millones de pesos.

Según directivos de Pemex, además de la coordinación con la Secretaría de Energía para fortalecer la operación, los mecanismos financieros coordinados con la Secretaría de Hacienda y Crédito Público (SHCP) han fortalecido su operación y le han ayudado a cumplir con sus compromisos financieros, por lo que proyectan que, durante la segunda mitad del año, tanto los pagos a proveedores como los niveles de inversión se mantendrán al alza.

“Un avance sustancial es el pago de los adeudos con proveedores y contratistas”, dijo Juan Carlos Carpio, director de Finanzas de Pemex, en una llamada con inversionistas. Agregó que la emisión de notas precapitalizadas “permitirá a Pemex contar con recursos para atender necesidades operativas y financieras” y “forma parte de una estrategia financiera integral, cuyos alcances son la mejora de liquidez desde la empresa, la optimización del perfil de vencimientos, la reducción de pasivos y costo financiero.

“Nuestro objetivo es claro: que Pemex siga siendo un pilar del sistema energético de México, adaptándose con inteligencia y responsabilidad a los retos y oportunidades de los próximos años”, expuso el director de Finanzas de la petrolera.

Al cierre del segundo trimestre, la deuda financiera de la compañía se mantuvo estable respecto al cierre de 2024 y se ubicó en un billón 866 mil millones de pesos, equivalente a unos 98.8 mil millones de dólares. “Esto es resultado de las amortizaciones realizadas con los recursos provenientes de las aportaciones de capital del gobierno federal”, reconoció Carpio.

“El contar con estas aportaciones de capital libera recursos que se reorientan a la operación sustantiva y, como resultado, continuamos con el cumplimiento en tiempo y forma de nuestros compromisos de deuda, al mismo tiempo que mantenemos firme nuestro objetivo de alcanzar un endeudamiento neto cero en 2025 y mejorar el perfil de vencimientos”, añadió.

El directivo mencionó que la empresa presentará su “estrategia integral” en los próximos días (antes llamado Plan de Negocios), la cual “contempla mecanismos financieros, además de la operación de notas precapitalizadas que se implementarán en coordinación con Hacienda y la Secretaría de Energía con la finalidad de seguir fortaleciendo nuestra posición financiera”.

Pemex tiene aprobadas inversiones de capital (Capex) por 125 mil 900 millones de pesos en 2025, y al concluir el primer semestre se ejercieron 89 mil 413 millones o el equivalente al 71 por ciento del total.

Para actividades relacionadas con la exploración y extracción se usaron 81 mil 868 millones de pesos; para procesos industriales, 4 mil 288 millones, y para logística y salvaguardia estratégica, 3 mil 257 millones.

Bono para liquidez

El vehículo de inversión Eagle Funding LuxCo del gobierno de México para apoyar la operación de Petróleos Mexicanos lanzó ayer un bono a cinco años por 12 mil millones de dólares, según un reporte de IFR, un servicio de información financiera de LSEG.

El bono es gestionado por JP Morgan, Bank of America y Citibank. La deuda tiene una guía de tasa de 170 puntos base sobre los bonos comparables del Tesoro de Estados Unidos, menos que las primeras indicaciones de 200 puntos, de acuerdo con IFR.

Con información de Reuters